相続税の申告に必要な添付書類

相続で必要なのは相続関係を証明する書類です。

死亡した方の、生まれたときから死亡時までの戸籍謄本と、相続人全員の現在の戸籍謄本。

相続人に該当する方で、すでに死亡している方がいる場合、その方の生まれてから死亡時までの戸籍謄本も必要です。

なお、上記の戸籍謄本に代えて、被相続人の本籍地等を管轄する法務局において、必要書類と合わせて申出をすることにより交付を受けることができる図形式の法定相続情報一覧図の写しによることもできます。

分割協議書や同意書も必要です。

遺産の種類により任意の形式でかまわない場合と、所定の様式が決められている場合があります。

分割協議書等は、相続人全員の署名と押印がされていなければ、受理されません。押印が確かに本人によるものであることを証明するために、相続人全員の印鑑証明書も必要です。

相続に際して必要な書類は、相続する遺産の種類によって異なります。

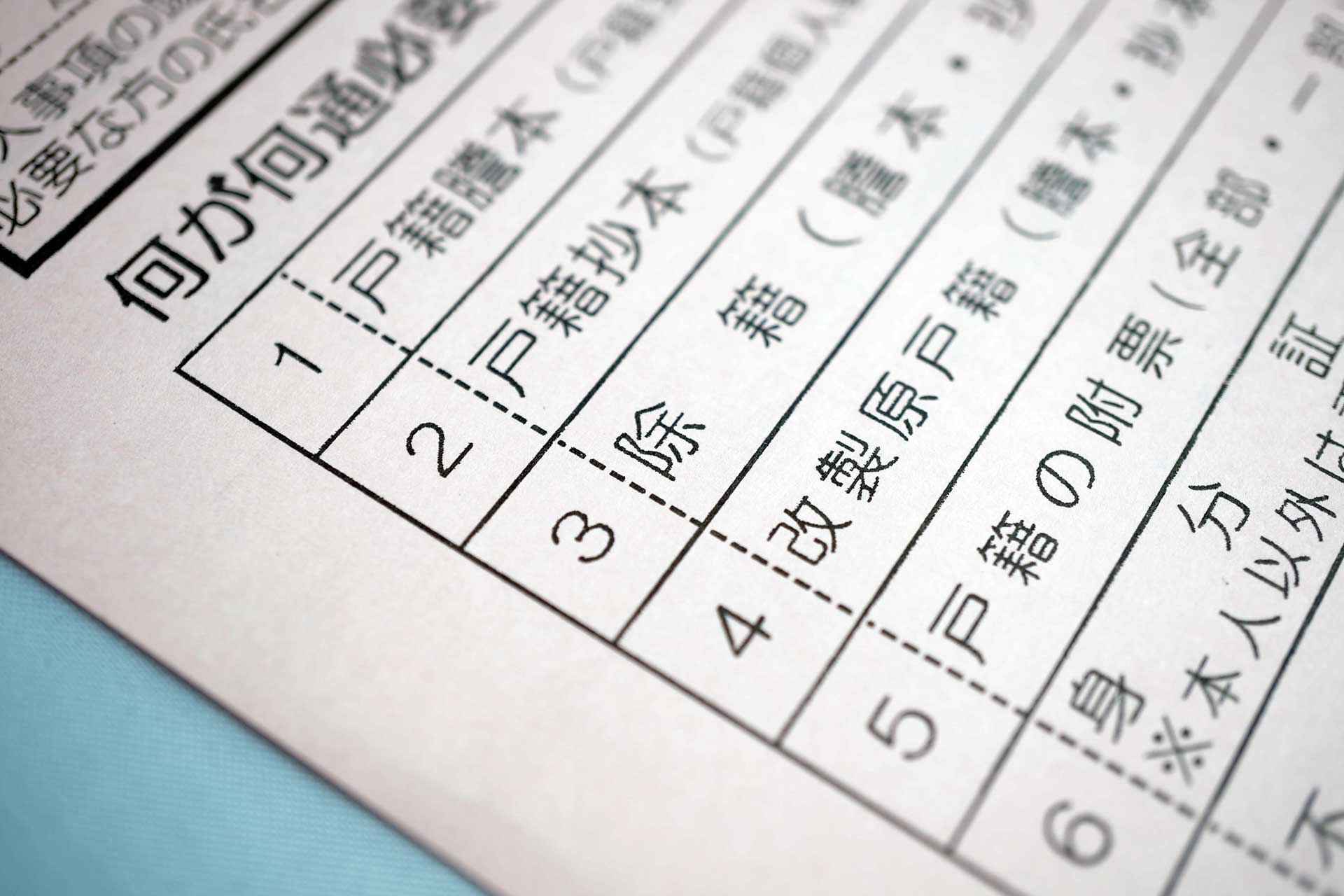

相続税の申告に必要な添付書類一覧

一般の場合

- 被相続人の出生から死亡までの連続した戸籍謄本等(相続開始の日から10日を経過した日以後に作成されたもの)

- 相続人全員の戸籍謄本(相続開始の日から10日を経過した日以後に作成されたもの)

(注)上記1、2に代えて、図形式の法定相続情報一覧図の写し(子の続柄が実子又は養子のいずれであるかが分かるように記載されたものに限ります。)によることもできます。なお、被相続人に養子がいる場合には、その養子の戸籍の謄本又は抄本の添付も必要です。 - 遺言書又は遺産分割協議書の写し

- 相続人全員の印鑑証明書(遺産分割協議書に押印したもの)

- 相続時精算課税適用者がいる場合には、被相続人及び相続時精算課税適用者の戸籍の附票の写し(相続開始の日以後に作成されたもの)

不動産関係

- 固定資産税名寄帳又は納税通知書の課税明細書

- 固定資産税評価明細書

- 登記事項証明書

- 不動産賃貸借契約書(賃貸不動産の場合)

- 農業委員会の耕作証明書(他人の農地を小作している場合)

- 税務署や国税局に提出した土地の賃貸借に関する次の書類

- 借地権の使用貸借に関する確認書(控)

- 借地権者の地位に変更がない旨の届出書(控)

- 土地の無償返還に関する届出書(控)

- 相当地代の改定方法に関する届出書(控)

上場株式関係

- 証券会社の預かり証明書(残高証明書)

証券会社 - 登録証明書(残高証明書)

保有されていた上場株式の名義管理人(信託銀行証券代行部) - 配当金の支払通知書(お手元にあるもの)

- 被相続人の最近三年間の取引明細書(顧客勘定元帳)

非上場株式

- 相続開始前3期分の決算書(勘定科目内訳書を含む。)、法人税、事業税、消費税の各申告書(控)

- 法人所有の土地及び有価証券の明細

- 株主名簿【親族関係が分かるもの】

投資信託、その他の金融商品関係

- 評価額証明書

預貯金

- 評価額証明書

- 過去5年分の通帳等

- 手元現金の残高が分かる書類

生命保険金

- 生命保険金支払通知書

- 生命保険証書

- 火災保険等の保険証書等

- 解約返戻金のわかる書類

その他の書類

- ゴルフ会員権やリゾート会員権

- 金地金・貴金属・書画・骨董等(名称・種類・購入年月日・購入金額・購入先が確認できるもの又はメモ)

- 死亡退職金の支払通知書

- 贈与税の申告書(控)

- 所得税・消費税の申告書(控)

- 金銭消費貸借契約書(貸付金がある場合)

債務・葬式費用

- 借入残高証明書や金銭消費貸借書(借入)

- 葬儀関係費用の領収書(通夜、葬儀に関する費用、食事代、お布施、心づけ等の領収書又はメモ)

- 相続開始後に支払われた領収書などで金額の確認が分かるもの(相続開始日現在未払の医療費、住民税、国民健康保険料、所得税、固定資産税、光熱費等の領収書。)

相続人に未成年者や被後見人、障害者がいる場合

- 特別代理人の審判書謄本や後見人・後見監督人の登記事項証明書

- 障害者手帳

先代が亡くなった時に相続税の申告書を提出している場合

- 先代の相続税申告書(控)

- 先代の遺言書又は遺産分割協議書

配偶者の税額軽減の適用を受ける場合

- 被相続人の出生から死亡までの連続した戸籍謄本等(相続開始の日から10日を経過した日以後に作成されたもの)

- 相続人全員の戸籍謄本(相続開始の日から10日を経過した日以後に作成されたもの)

(注)上記1、2に代えて、図形式の法定相続情報一覧図の写し(子の続柄が実子又は養子のいずれであるかが分かるように記載されたものに限ります。)によることもできます。なお、被相続人に養子がいる場合には、その養子の戸籍の謄本又は抄本の添付も必要です。 - 遺言書又は遺産分割協議書の写し

- 相続人全員の印鑑証明書(遺産分割協議書に押印したもの)

- 申告期限後3年以内の分割見込書(申告期限内に分割ができない場合に要提出)

小規模宅地等の特例の適用を受ける場合

- 被相続人の出生から死亡までの連続した戸籍謄本等(相続開始の日から10日を経過した日以後に作成されたもの)

- 相続人全員の戸籍謄本(相続開始の日から10日を経過した日以後に作成されたもの)

(注)上記1、2に代えて、図形式の法定相続情報一覧図の写し(子の続柄が実子又は養子のいずれであるかが分かるように記載されたものに限ります。)によることもできます。なお、被相続人に養子がいる場合には、その養子の戸籍の謄本又は抄本の添付も必要です。 - 遺言書又は遺産分割協議書の写し

- 相続人全員の印鑑証明書(遺産分割協議書に押印したもの)

- 申告期限後3年以内の分割見込書(申告期限内に分割ができない場合に要提出)

特定居住用宅地等に該当する宅地等

- 被相続人の親族で相続開始前3年以内に自己又は自己の配偶者の所有する家屋に居住したことがないことなど一定の要件を満たす人が、被相続人の居住の用に供されていた宅地等について特例の適用を受ける場合

- 相続開始前3年以内に居住していた家屋が、自己、自己の配偶者、三親等内の親族又は特別の関係がある一定の法人の所有する家屋以外の家屋である旨を証する書類

- 相続開始の時において自己の居住している家屋を相続開始前のいずれの時においても所有していたことがないことを証する書類

- 被相続人が養護老人ホームに入所していたことなど一定の事由により相続開始の直前において被相続人の居住の用に供されていなかった宅地等について特例の適用を受ける場合

- 被相続人の戸籍の附票の写し(相続開始の日後に作成されたもの)

- 介護保険の被保険者証の写しや障害者の日常生活及び社会生活を総合的に支援するための法律22条8項に規定する障害者福祉サービス受給者証の写しなど、被相続人が介護保険法19条1項に規定する要介護認定若しくは同条2項に規定する要支援認定又は障害者の日常生活及び社会生活を総合的に支援するための法律21条1項に規定する障害者支援区分の認定を受けていたことを明らかにする書類

- 施設への入所における契約書の写しなど、被相続人が相続開始の直前において入居又は入所していた住居又は施設の名称及び所在地並びにその住居又は施設が次のいずれかに該当するかを明らかにする書類

- 老人福祉法5条の2第6項に規程する認知症対応型老人共同生活援助事業が行われる住居、同法20条の4に規程する養護老人ホーム、同法20条の5に規程する特別養老老人ホーム、同法20条の6に規程する軽費老人ホーム、同法29条1項に規定する有料老人ホーム

- 介護保険法8条27項に規定する介護老人保健施設

- 高齢者の居住の安定確保に関する法律5条1項に規定するサービス付き高齢者向け住宅(有料老人ホームを除きます。)

- 障害者の日常生活及び社会生活を総合的に支援するための法律5条11項に規定する障害者支援施設(同条10項に規定する施設入所支援が行われるものに限ります。)又は同条17項に規定する共同生活援助を行う住居

特定事業用宅地等に該当する宅地等

一定の郵便局舎の敷地に供されている宅地等の場合には、総務大臣が交付した証明書

貸付事業用宅地等に該当する宅地等

貸付事業用宅地等が相続開始前3年以内に新たに被相続人等の貸付事業の用に供されたものであるときには、被相続人等が相続開始の日まで3年を超えて特定貸付事業を行っていたことを明らかにする書類

特定同族会社事業用宅地等に該当する宅地等

- 特例の対象となる法人の定款(相続開始時に効力を有するものに限ります。)の写し

- 特例の対象となる法人の相続開始の直前における発行済株式総数又は出資の総額及び被相続人の親族その他被相続人と特別の関係があるその法人の株式の総数又は出資の総額を記載した書類(特例の対象となる法人が証明したものに限ります。)

特定受贈同族会社株式等に係る特定事業用資産の特例の適用を受ける場合

- 被相続人の出生から死亡までの連続した戸籍謄本等(相続開始の日から10日を経過した日以後に作成されたもの)

- 相続人全員の戸籍謄本(相続開始の日から10日を経過した日以後に作成されたもの)

(注)上記1、2に代えて、図形式の法定相続情報一覧図の写し(子の続柄が実子又は養子のいずれであるかが分かるように記載されたものに限ります。)によることもできます。なお、被相続人に養子がいる場合には、その養子の戸籍の謄本又は抄本の添付も必要です。 - 遺言書又は遺産分割協議書の写し

- 相続人全員の印鑑証明書(遺産分割協議書に押印したもの)

- その他特例の適用要件を確認する書類

農地等についての相続税の納税猶予の特例の適用を受ける場合

- 被相続人の出生から死亡までの連続した戸籍謄本等(相続開始の日から10日を経過した日以後に作成されたもの)

- 相続人全員の戸籍謄本(相続開始の日から10日を経過した日以後に作成されたもの)

(注)上記1、2に代えて、図形式の法定相続情報一覧図の写し(子の続柄が実子又は養子のいずれであるかが分かるように記載されたものに限ります。)によることもできます。なお、被相続人に養子がいる場合には、その養子の戸籍の謄本又は抄本の添付も必要です。 - 遺言書又は遺産分割協議書の写し

- 相続人全員の印鑑証明書(遺産分割協議書に押印したもの)

- 相続税の納税猶予に関する適格者証明書

- 特例農地等のうちに都市営農農地等がある場合には、その都市営農農地等が特例の対象となる農地又は採草放牧地に該当する旨の市長(区長)の証明書

- 特例農地等のうちに市街化区域内農地等(相続又は遺贈により取得した日において都市営農農地等を有しない農業相続人が有するものに限り、生産緑地地区内にあるものを除きます。)がある場合には、その市街化区域内農地等が市街化区域内農地等である特例農地等に該当することを証する市町村長の書類

- 特例農地等のうちに準農地がある場合には、その土地が準農地に該当する旨の市町村長の証明書

- 特例農地等のうちに、農地法第43条第1項の規定により農作物の栽培を耕作に該当するものとみなして適用する同法第2条第1項に規定する農地がある場合には、その農地が同法第43条第2項に規定する農作物栽培高度化施設の用に供されているものである旨の農業委員会の証明書

- その他特例の適用要件を確認する書類

- 担保提供関係書類

*担保提供関係書類の主なもの(担保が特例農地の場合)- 登記事項証明書

- 固定資産税評価証明書など特例農地等の評価の明細

- 抵当権設定に必要な書類(抵当権設定登記承諾書、印鑑証明書)を提供する旨の申出書

非上場株式等についての相続税の納税猶予の特例を受ける場合

- 被相続人の出生から死亡までの連続した戸籍謄本等(相続開始の日から10日を経過した日以後に作成されたもの)

- 相続人全員の戸籍謄本(相続開始の日から10日を経過した日以後に作成されたもの)

(注)上記1、2に代えて、図形式の法定相続情報一覧図の写し(子の続柄が実子又は養子のいずれであるかが分かるように記載されたものに限ります。)によることもできます。なお、被相続人に養子がいる場合には、その養子の戸籍の謄本又は抄本の添付も必要です。 - 遺言書又は遺産分割協議書の写し

- 相続人全員の印鑑証明書(遺産分割協議書に押印したもの)

- 中小企業における経営の承継の円滑化に関する法律施行規則7条14項の都道府県知事の認定書の写し及び同条第7項の申請書の写し

- 中小企業における経営の承継の円滑化に関する法律施行規則第17条第5項の都道府県知事の確認書の写し及び同条第2項の申請書の写し

- 会社の定款の写し

- その他特例の適用要件を確認する書類

- 担保提供関係書類

*担保提供関係書類の主なもの(担保が特例対象非上場株式等の場合)- 株式の場合

- 株券発行会社の場合

- 供託書正本(株券を法務局(供託所)に供託する必要があります。)

- 株券不発行会社の場合

- 相続人等が所有する非上場株式についての質権設定の承諾書

- 印鑑証明書(質権設定の承諾書に押印したもの)

※質権設定後に、会社法第149条第1項の書面及び印鑑証明書(その書面に押印したもの)を提出する必要があります。

- 株券発行会社の場合

- 出資の持分の場合

- 質権設定の承諾書

- 印鑑証明書

- 特例対象非上場株式等に係る会社が自社の持分に質権を設定されることについて承諾したことを証する書類(非上場株式等についての相続税の納税猶予の特例の適用を受ける特例経営承継相続人等が持分の全部を担保提供する場合に限ります。)

- 株式の場合

上場株式の評価に必要な書類:上場株式関係

- 証券会社の残高証明書

- 配当金の支払通知書

- 被相続人(同一証券会社支店に口座を相続人がお持ちの場合)の過去5年間の顧客勘定元帳等

- 相続人(同一証券会社支店に口座を相続人がお持ちの場合)の過去5年間の顧客勘定元帳等

非上場株式の評価に必要な書類:非上場株式関係

- 過去3期分の法人税の申告書(決算書と勘定科目内訳書等の添付書類)(控)

- 株主名簿(役職と被相続人との続柄が必要)

- 法人所有土地建物の明細(固定資産税課税通知書)及び有価証券の明細(株数、銘柄)

- 子会社株式や株式を相互に持ち合っている非上場株式がある場合には過去三期分の法人税の申告書(控)と株主名簿、場合によっては子会社及び株式を持ち合っている会社の固定資産税課税通知書、有価証券の明細

投資信託・その他金融商品を相続する方が必要な書類:投資信託、その他金融商品関係

- 評価額証明書

生命保険の評価に関する書類:生命保険関係

- 生命保険金支払通知書

- 生命保険証書のコピー

- 火災保険等の保険証書コピー(掛け捨てを除く)

- 解約返戻金の分かる資料

相続開始前7年以内に贈与がある場合

- 贈与税の申告書(控)※1

- 基礎控除(110万円)以下の贈与の場合は、振込を受けた通帳など贈与の時期と額が分かる書類

※1 添付が必要となる申告書は下表のとおりです。

| 相続開始日 | 対象の申告書 |

|---|---|

| 令和6年1月1日~令和8年12月31日 | 相続開始前3年以内に被相続人から贈与を受けた財産に係る申告書 |

| 令和9年1月1日~令和12年12月31日 | 令和6年1月1日以後に被相続人から贈与受けた財産に係る申告書 |

| 令和13年1月1日~ | 相続開始前7年以内に被相続人から贈与を受けた財産に係る申告書 |

相続時精算課税制度の適用を受けている方が必要な書類

- 相続時精算課税制度選択届出書(控)

- 贈与税申告書(控)

- 参考書類:贈与を受けた資金の使途が分かる書類

債務・葬式費用関係

- 相続開始日の借入金の残高が分かる書類

- 未納租税公課等

- その他債務

- 葬儀費用の領収書等(証収書のないお布施に関しては支払先寺院等の名称、住所、支払年月日、金額を記載したメモ可)

その他

- 死亡退職金等の支払通知書

- 遺言書がある場合はその写

- 亡くなった方が毎年所得税の申告をしていた場合は過去3年分の確定申告書(控)

- 準確定申告に必要な資料(年金の源泉徴収票、家賃収支のわかるもの、特定口座の年間取引報告書等)

- 被相続人が相続した時点の過去の相続税の申告書

- 被相続人の略歴

- 相続人全員の職業と電話番号

- 老人ホームの退去時の清算書、配偶者が入居している場合は入居契約書、保証金等の明細

申告すべき財産と申告不要の財産の区別

税理士法人日本税務総研のベテランの税理士は、相続人の方に30分ほどヒヤリングを行うだけで、基本的に必要な書類の抽出とリストアップを行います。

ぜひ、ベテランの税理士のヒヤリングをお試しください。

相談のご予約

お電話でのお問合せ

具体的な相続税の申告に関するご相談の初回打合せは報酬をいただいておりません。

相続税申告の初回面談のお申し込み、複雑な税務のご相談、業務のご依頼、その他お問い合わせについては、お電話でもお受けしております。

拠点事務所へのお問い合わせ

平日9:00〜19:00

平日9:00〜19:00

平日9:00〜19:00