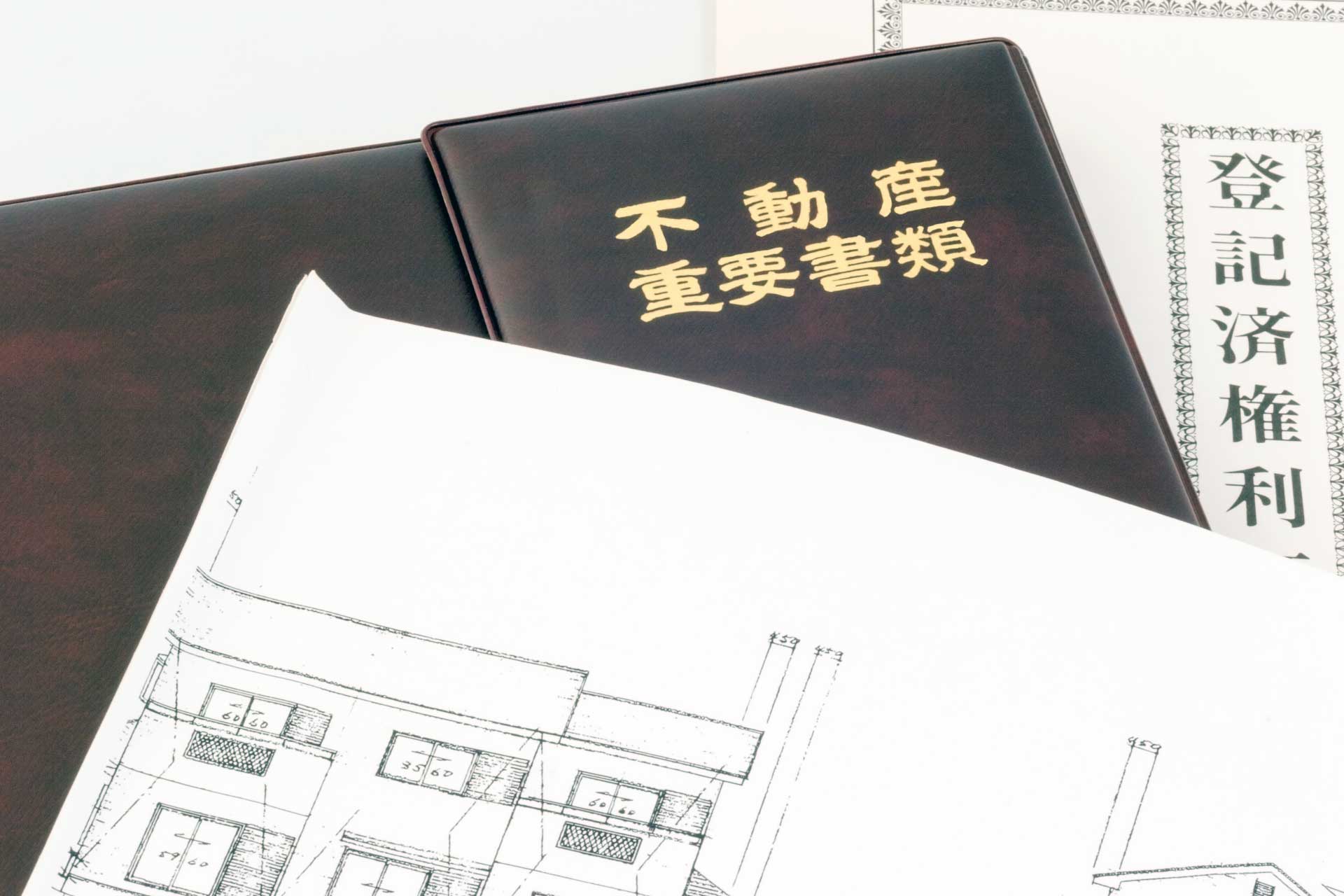

不動産の所有者が死亡して相続人が不動産を相続するとき、新たに所有者となる方が相続登記を行います。亡くなった方の、戸籍謄本、住民票、相続人全ての方の印鑑証明などが必要になります。相続登記をせずそのままにしておきますと、その間に相続人が亡くなったり、手続きが複雑になる可能性が有りますので速やかに済ませておきましょう。

税理士法人日本税務総研は、具体的に申告が必要かもしれない方の初回の相談は無料です。お気軽にご相談ください。税務署の事前予約による相談、銀行や証券会社のアドバイザーやFP、税理士会の無料税金相談でも概要は教えてもらえます。

年金の受給権者が死亡した際には「年金受給権者死亡届」と「未支給年金(保険給付)請求書」を社会保険事務所等に提出し未支給分の支払い請求を行います。請求が受理されると故人が受け取るはずであった未支給分の年金が一定の遺族に支給されます。被相続人の未支給年金を受給したときは相続財産ではなく受け取った者の一時所得となります。

相続税専門の税理士を整理すると、相続税法と民法、法人税法、簿記会計並びに評価の理論と実務に精通し、弁護士と専門的な会話ができ、公認会計士とも会話できる能力を備えた税理士、ということです。税法を正しく理解し、財産評価理論に通じ、会計の知識を持ち合わせ、借地借家法や「法人税・相続税における借地権課税」の理解が求められます。

被相続人の残高証明書の発行依頼の方法として、必要な書類を揃える事からはじめましょう。被相続人の死亡と請求者が相続人であることが証明できる戸籍謄本、相続人の身分証明書、実印、印鑑証明書、被相続人の通帳、キャッシュカード、費用は1通あたり735円が必要ですが、ゆうちょ銀行は若干安く500円になります。

令和04事務年度の国税庁の資料によれば、実地調査の件数は8,196件、このうち申告漏れ等の非違があった件数は7,036件で、非違割合は85.8%となっており、申告漏れ課税価格は2,630億円で、実地調査1件あたりでは3,209万円となっています。税務調査が入った場合に備えて、税理士に相談するなど準備する必要があります。

相続人全員が相続放棄をした、あるいは法定相続人となる親族が存在せず遺言もない場合、相続財産清算人の選任が必要です。相続放棄によって遺産を相続することはなくなりますが、一定の場合は遺産の管理義務が無くなるわけではありません。相続財産清算人が選任されたら財産を引き渡すことができるので財産管理義務がなくなります。

相続税対策として生前に親族等に贈与すると相続財産が減って相続税を減額する効果があります。しかしながら令和5年度の税制改正により、令和6年1月1日以降に相続が開始した場合には相続日の7年以内に法定相続人又は受遺者に贈与した場合その財産は相続財産に加算して相続税を計算します。これは贈与税の申告をしたものであるか否かに関わらず加算されます。

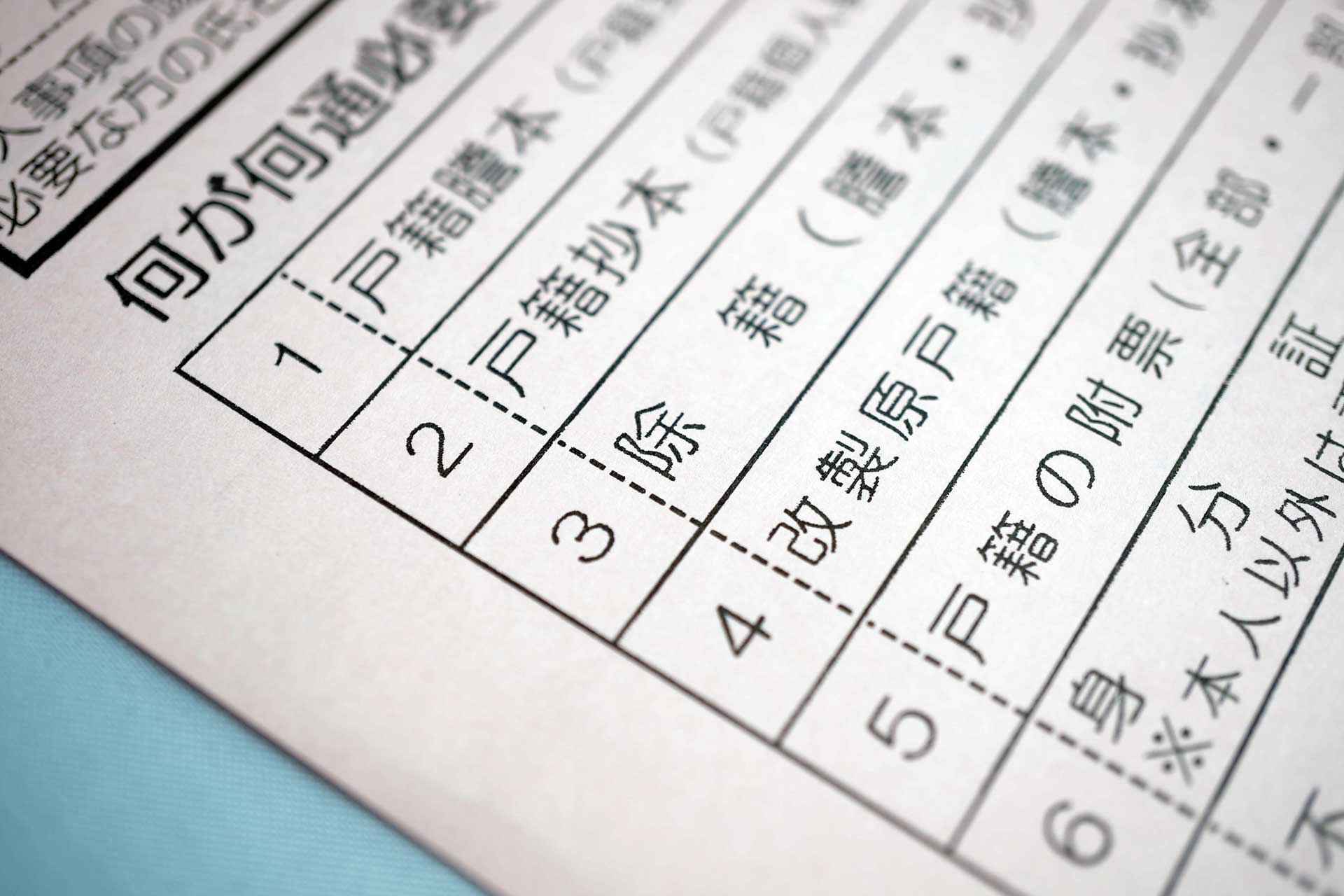

相続で必要なのは相続関係を証明する書類です。死亡した方の出生時から死亡時までの戸籍謄本と、相続人全員の現在の戸籍謄本。相続人に該当する方で、すでに死亡している方がいる場合、その方の出生時から死亡時までの戸籍謄本も必要です。分割協議書や同意書も必要です。相続する遺産の種類によって異なります。

被相続人の財産は遺産分割協議によって分割の方法が決まっていない段階では、相続人全員で共有している状態となります。共有状態のままだと、相続人全員の同意がなければ相続登記をすることができません。遺産分割協議書を作成して誰がどの遺産をもらうかが決定すると、相続人は自分の持ち分の財産を他の相続人の同意がなくても相続登記をする事ができます。

自動車を相続した場合、車検証のコピーと自動車の金銭的評価を証明するための査定証が必要です。公的な手続きに必要な査定証は、財団法人自動車査定協会で発行してもらえます。この査定価額に基づき遺産分割を行い、自動車を相続する者を決めます。相続した自動車の名義変更に必要な手続き・書類は自動車の種類によって異なります。

年金受給者が亡くなる事で、年金受給の権利が無くなりますので、年金受給権者死亡届けの提出を行うことになります。 亡くなった月分までの年金については、未支給年金になりますので遺族の方が受け取ることが可能ですが、遺族年金の受給手続きは限られた方でしか行なうことが出来ません。

団体信用保険とは一種の生命保険で住宅ローンの債務者が加入するものです。契約者は住宅の所有者、保険金の受け取り人が金融機関になっており、契約者が死亡した場合、金融機関が保険金を受け取り住宅ローン返済に充てるという仕組みのものです。住宅ローン債務者が死亡した場合でも、遺族に負担を残さず住宅を残すための生命保険と言えます。

特定の一般社団法人等の理事が死亡した場合、相続開始時のその特定一般社団法人等の純資産額を、その時の特定一般社団法人等の同族理事の数に1を加えた数で除して計算した額に相当する金額を、被相続人から遺贈により取得したもの、さらに特定一般社団法人等を個人とみなし、特定一般社団法人等に相続税を課税することとされました。

相続人の存在、不存在が明らかでない場合、特定遺贈を受けた者や特別縁故者、被相続人の債権者などが、被相続人の最後の住所地の家庭裁判所に相続財産の清算人の選任を申立てます。相続財産清算人は、被相続人の債権者等に対して被相続人の債務を支払うなどして清算を行い、清算後残った財産を国庫に帰属させます。