親子、親族間で無利息の金銭消費賃借を契約する場合があります。金額にも依りますが、親からの贈与として贈与税の課税を避けたいのであれば、きちんと弁済していることが一番です。これを証明するために、手渡しではなく銀行振込みなど、後日明確にできる方法で弁済する必要があります。返済の事実があれば贈与税を課税されることはありません。

死亡保険契約を締結している方が亡くなったときは、保険金受取りの手続きを行なうと、死亡保険金が支給されます。故人が加入していた生命保険を確認し、保険金の受取人となっている者が口頭、もしくは書面で保険会社に死亡の事実を知らせると、生命保険会社から必要書類の案内と請求書が送られてきます。

被害者が死亡したことについて、交通事故の加害者から遺族が受け取る損害賠償金は相続税の対象とはなりません。被相続人が損害賠償金を受け取ることが生存中に決まっていたが、受け取らないうちに死亡してしまった場合には、その損害賠償金を受け取る権利、すなわち債権が相続財産となりますので、相続税の対象となります。

相続税の計算方式は遺産課税方式と遺産取得課税方式の二通りです。現行の相続税法は相続または遺贈により財産を取得した人に対し課税する遺産取得者課税方式を採用しています。相続人が法定相続分で遺産を取得したと仮定して相続税の総額を算出する遺産取得者課税方式です。贈与税についても財産を取得した受贈者を納税義務者としています。

税理士と公認会計士は、その職務内容が下記の通り違います。1.税理士(1)納税者に代わって税務申告ができる(税務代理)(2)納税者に代わって税務書類を作成・提出できる(税務書類の作成)(3)税務に関する相談を受けることができる(税務相談)

新聞に「相続税専門税理士50選」とか「100選」とか広告が出ています。当事務所にも、広告業者が新聞や雑誌に広告を出しませんかと言ってきます。今度は「30選」ですよ、雑誌は「100選」ムック版で出しますよ、などと言ってきます。これは相続が開始して真剣に税理士を探さなければならない人に勧められるのでしょうか。

所得税法上の扶養親族は、配偶者以外の親族で、納税者と生計を一にし、年間の合計所得が38万円以下の、事業専従者ではない人が該当します。被扶養者として認定申請するに必要なものは、所得証明書、扶養控除証明書、扶養事実及び扶養事情理由書、給与に相当する給付金申立書、国民年金第3号被保険者該当届、配偶者の基礎年金番号の写し。

NHK受信契約の名義変更手続きは、フリーダイヤルによる電話かインターネットで行います。電話での手続きはNHKのフリーダイヤルに電話をして契約者死亡の事実を知らせるだけです。インターネットでの手続きは「契約者氏名の変更手続き」というフォームに必要事項を記入し送信します。

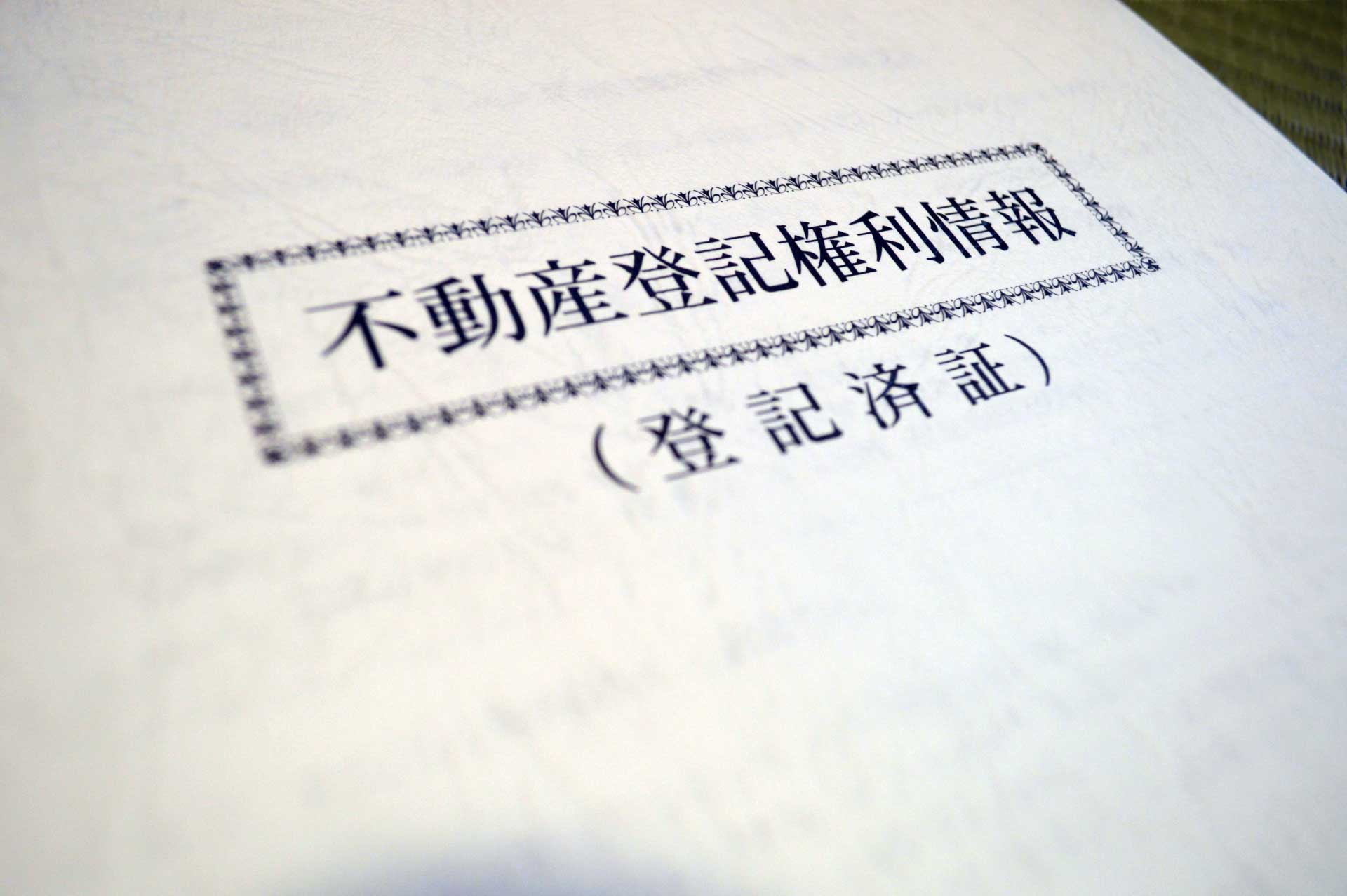

相続税の算出において、土地の評価額は課税時期における実際の面積に基づいて行われるので、課税時期における実際の面積を測量して土地の大きさを確認することが重要です。適正な相続税納付のためには登記事項証明書などの記載を鵜呑みにせず、土地家屋調査士などに依頼して、再度、実測を行うことが望まれます。

電話加入権の名義変更手続きはいつでもでも国内で手続きを行うことが可能です。 基本的には名義変更はNTTで手続きを行うことが可能です。 このときには印鑑証明と実印を押すことになりますのでご用意ください。 NTTのHPにて確認を行うことが可能です。 又は電話番号116にて確認を行うことが可能です。

遺産相続は多くの法律が関わる手続きであり、また各相続人の相続財産への思いも多様で、遺産相続の手続きをスムーズに終える方は少ないというのが実情です。 しかし、相続人すべてが法律の専門知識を持っているという状況はほとんどなく、これらの問題を解決するには法律の専門家の手助けが必要となります。 そこで、法律の専門家である弁護士等への依頼、相談することになるのですが、当然ならがらそれに見合う報酬が必要となります。 このような支出を抑えたいと思われるのであれば、各地域の法律相談センターを活用するという方法があります。当該センターでは、遺産相続の手続きの流れや相続に係る法律について、無料で相談することができます。複雑な内容でなければ、このような相談センターへの問い合わせだけで、遺産相続手続きを終了させることも可能となります。 なお、下記は全国の法律相談センターの一覧です。 https://www.nichibenren.or.jp/contact/consultation/legal_consultation.html

相続が発生する際、どのような物を相続するかについて制限はありません。 現金や不動産はもちろん、権利といった形のないものまでも相続財産としてみなされ、値段を評価されます。 墓所についても同様で、相続することができます。ところが、墓所は相続税の課税対象となりません。 これは意外と知らない人が多いかもしれませんが、墓所には相続税が課税されませんので、これを利用すれば相続税の節税となります。一般的に、生前に自分の墓を購入し建ててしまう人はあまり見られませんが、生前にあらかじめ墓を建てておいて、それを相続人に直接相続してもらえば、その墓所に対して相続税は課税されませんが、自分の死後に墓を建ててもらうための費用を相続人に受け渡すことになれば、その金銭には相続税が課税されてしまうと言うわけです。 生前に自分の墓を建てることは縁起が悪いこととされてきましたが、最近ではそのような見方は少なくなり、逆に生前に墓を用意しておくと言う人も増えてきています。

国民健康保険以外の健康保険に加入している本人が、その業務にかかわらないところで死亡した場合には、残された遺族に埋葬料や埋葬費などが支給されます。 そして、その保険加入者の家族(扶養している家族)が亡くなった場合に支給されることになっているのが、家族埋葬料です。 国民健康保険以外の健康保険に加入していれば、扶養に入れている家族が死亡したときに、家族埋葬料を受け取ることができます。 これは、葬儀を行った後に当該保険庁などに請求を行い受け取るものです。詳しい手続きの方法などは、社会保険事務所や、加入している健康保険組合などに問い合わせてみてください。 必要となる書類などもそれぞれ変わってきますので、請求の際には漏れのないように準備しましょう。 また、家族が死亡とありますが、死産の場合には一般的に家族埋葬料は支給されません。 しかし、出産時には生存していて、産後数時間で死亡してしまった、等と言う場合には家族埋葬料が支給される場合もあります。

生命保険などに加入している被相続人が死亡した場合、その生命保険料を負担していたのが被相続人であれば、被相続人の死亡によって給付される保険金には相続税が課税され、納税義務者である相続人は保険金の金額から算出される相続税を納税する必要があります。 このとき、相続税が発生するかどうかは、保険料を誰が負担していたかということがポイントで変わってきます。 では、保険料を被相続人以外の人物が負担していた場合はどのようになるのでしょうか?まず、保険料の支払いを被相続人以外の相続人が負担し、その支払いをしていた相続人が被相続人の死亡によって給付される保険金を受け取った場合ですが、この場合は自分で負担していた保険料から保険金がおり、それを取得することになるので、一時所得とみなされて所得税が課税されます。 次に、保険料の支払いをしていた相続人と保険金を受け取る相続人が異なる場合です。 この場合は、保険料を支払っていた相続人から保険金の受取人である相続人が贈与を受けたと見なされ、その保険金には贈与税が課税される事になります。

民法では、『贈与とは、当事者の一方が自己の財産を無償で相手方に与える意思表示をし、相手方が受諾することによってその効力が生ずる』契約であるとされます。 贈与者から受贈者に与えられた贈与財産は金銭はもちろんのこと、土地、借地権、有価証券、宝石、家具なども含まれ、その全てが贈与税の課税対象になります。 親子、親族間だけでなく第三者へのの贈与も贈与税の対象になります。 では夫婦の離婚による財産分与で夫から妻へ移動した財産は贈与として扱われ、贈与税が課されるのでしょうか? 夫婦の離婚により相手方から財産をもらった場合、これは贈与財産ではなく分与財産と呼ばれ、通常贈与税がかかりません。 これは、財産分与は婚姻期間中に夫婦の協力で得たとされる財産を離婚時に分配するものと言えますので、贈与税の対象ではありません。 分与財産をこの様に考えると、その金額が過大な場合にはこの分に贈与の意思があったと判定されると贈与税が課されることもあります。