団体信用保険とは一種の生命保険で住宅ローンの債務者が加入するものです。契約者は住宅の所有者、保険金の受け取り人が金融機関になっており、契約者が死亡した場合、金融機関が保険金を受け取り住宅ローン返済に充てるという仕組みのものです。住宅ローン債務者が死亡した場合でも、遺族に負担を残さず住宅を残すための生命保険と言えます。

生命保険などの保険は相続税への対策としてとても有効に使用できます。生命保険金の一部は相続税がかからない仕組みになっているため、そのまま金銭やその他の財産を相続人に相続させるより、生命保険金という形で相続人に譲渡した方が現金が相続人の手元に入り、かかる相続税が少なくて済みます。

契約を転換された生命保険の保険金も通常と同じ扱いになります。新しく加入する際にかかった金額が関わってくるので注意が必要です。生命保険契約を転換する際は、最終的に受け取る金額がどう変わるか、保険料の支払いはどうなるのかをしっかりと比較して、転換するかどうかを決定しましょう。

小規模企業共済という制度、ご存知でしょうか?この制度は、個人事業主を対象としたもので、将来廃業や退職した際に備えて資金を積み立てていく共済制度です。 退職金が給付されない個人事業主のための退職金と言ってもよいでしょう。

保険金受取人は妻や子供など、被保険者の近しい家族や親族の個人が指定されている場合が多いでしょう。この保険金受取人を単に「相続人」と指定している場合があります。相続人と言えば大抵の場合一人ではありません。給付される保険金を法定相続人で分割することになり、分割割合はどうなるのかずっと専門家の間で議論が繰り広げられています。

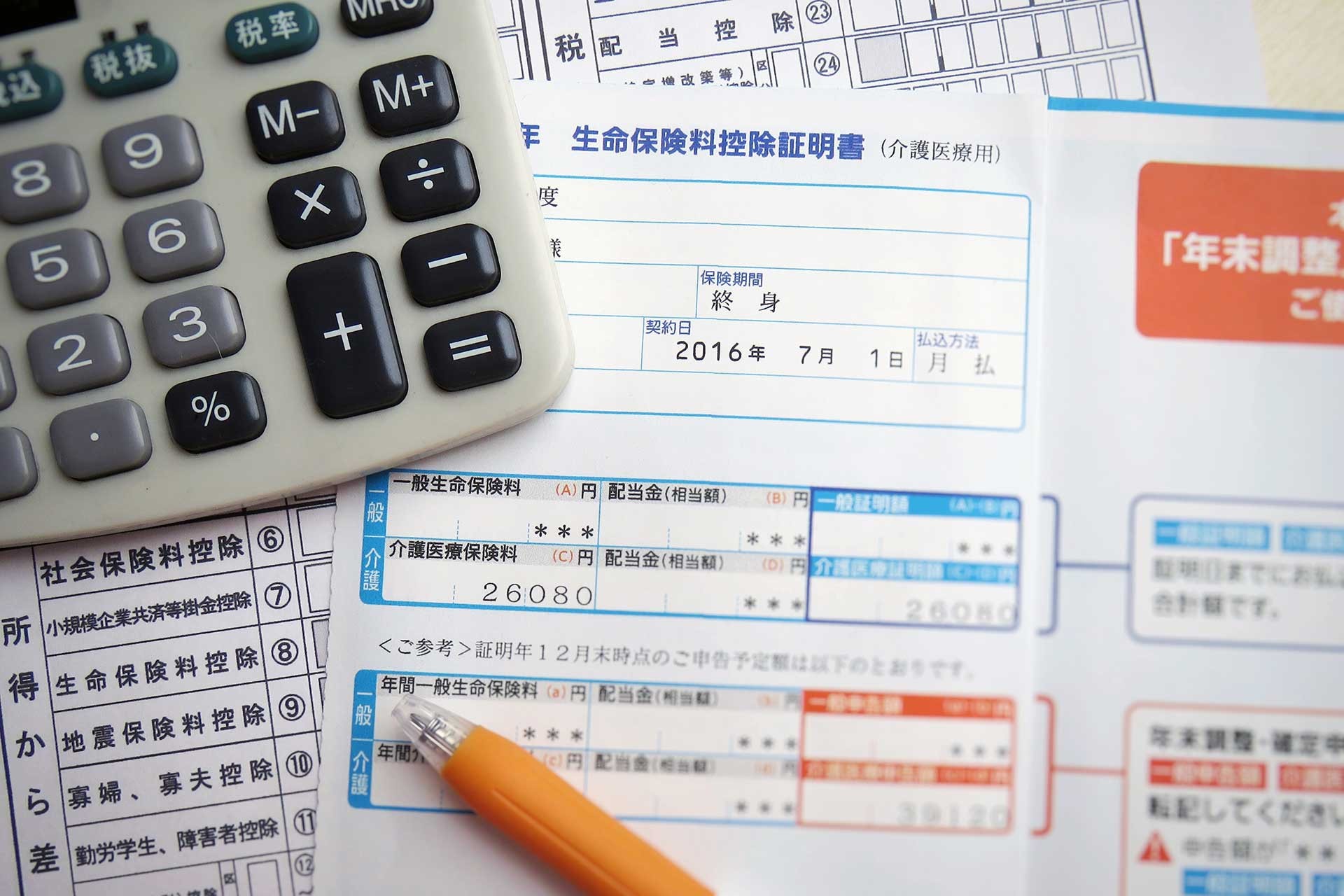

振替貸付けに係る部分又は控除された未払込保険料に係る部分の保険料は保険契約者が払い込んだものとする。払い込みの免除があった場合、当該免除に係る部分の保険料は保険料に含まれない。生命保険などの転換後契約の相続税評価は、被相続人が負担した保険料という記述で相続税法第3条第1項第1号、第3号及び第5号で規定されています。

生命保険などに加入している被相続人が死亡した場合、その生命保険料を負担していたのが被相続人であれば、被相続人の死亡によって給付される保険金には相続税が課税され、納税義務者である相続人は保険金の金額から算出される相続税を納税する必要があります。 このとき、相続税が発生するかどうかは、保険料を誰が負担していたかということがポイントで変わってきます。 では、保険料を被相続人以外の人物が負担していた場合はどのようになるのでしょうか?まず、保険料の支払いを被相続人以外の相続人が負担し、その支払いをしていた相続人が被相続人の死亡によって給付される保険金を受け取った場合ですが、この場合は自分で負担していた保険料から保険金がおり、それを取得することになるので、一時所得とみなされて所得税が課税されます。 次に、保険料の支払いをしていた相続人と保険金を受け取る相続人が異なる場合です。 この場合は、保険料を支払っていた相続人から保険金の受取人である相続人が贈与を受けたと見なされ、その保険金には贈与税が課税される事になります。