相続又は遺贈により取得した「被相続人居住用家屋」又は「被相続人居住用家屋の敷地等」を、平成28年4月1日から令和9年12月31日までの間に売って、一定の要件に当てはまるとき、譲渡所得の金額から最高3,000万円まで控除することができます。これを、被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例といいます。

動産の評価額の計算方法は調達価格を基準とします。調達価格とは課税時期に財産を現況で取得する際の価格です。調達価格が不明の場合は、新品小売価格から経過年数による減価の額で算出します。減価方法は定率法です。相続税の計算では、一世帯ごとに評価することが認められます。仏壇仏具や神具、その他の祭祀財産については課税されません。国や地方公共団体・特定の公益法人に寄付をした財産も課税されません。

市販の書籍に記載されている相続税の節税ノウハウマニュアルとそれらの書籍を下書きにした提案を受ける場合の注意は、生命保険の金額と生前贈与の金額です。生命保険は非課税の枠で加入すれば十分です。生前贈与はやみくもに行わず、限界税率を意識した贈与が効果的です。

遺産相続で土地や建物などの不動産を取得した場合は相続登記の手続きをする必要があり、相続登記の申請は2024年4月1日以降法律で義務付けられ、相続人が相続登記をせず3年以上そのままにしておいた場合には、10万円以下の過料に処されます。そのため、相続人はその所有権を確実にする為にも、不動産を相続した際は速やかに相続登記をする必要があります。

遺産分割で相続した土地や建物などの不動産は、相続登記の申請が必要です。簡単に言えば不動産の名義変更です。2024年4月1日より、相続登記の申請が義務化され、取得を知った日から3年以内に申請をしなければなりません。

被相続人の相続財産に不動産が含まれている場合は相続登記をすることになりますが、登記官が相続登記の審査をする際に相続放棄した者がいるのかどうか不明ですから、通常の書類に加えて「相続放棄申述受理証明書」(「相続放棄申述受理通知書」での代用はできませんので注意が必要です。)を提出する必要があります。

不動産などを共有していて、共有者の一人が相続人のいない状態で死亡した場合、相続財産清算人選任申立 、債権者や受遺者に向け公告、相続権の主張催告、相続人不存在確定、特別縁故者からの申し立てが順に行われます。これらの者に財産分与が行われてもなお残余財産が有り、その中に被相続人との共有財産が有れば、共有者のものとなります。

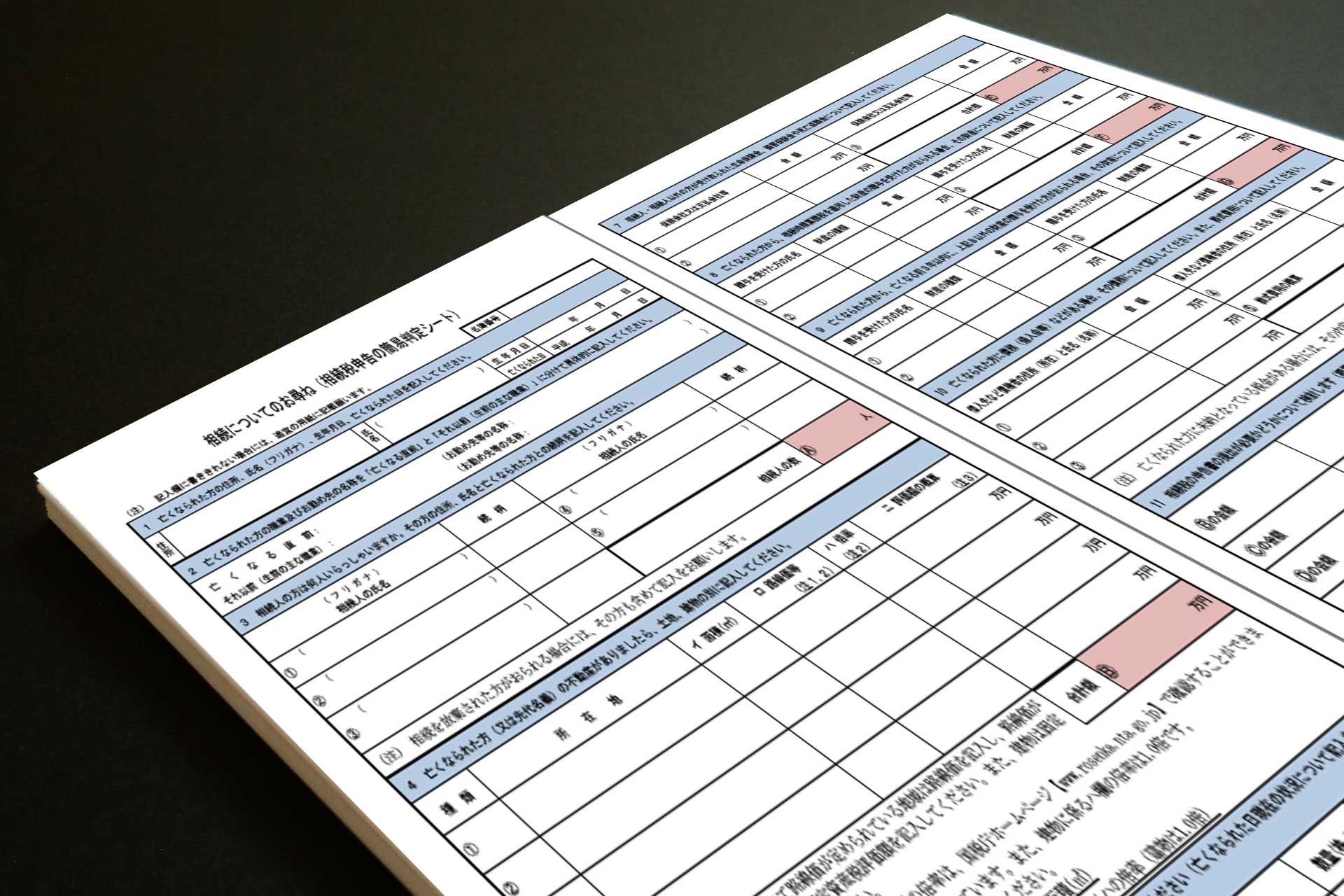

相続税の基礎控除額以上の財産を残しているであろう方が亡くなった場合、おおよその遺産総額を把握し、相続税申告の準備を確認し、相続税の申告を促すものが「相続についてのお尋ね」という書面です。単なる通知に過ぎず、必ずしも書面の内容通りに相続税が発生するわけではありませんが、相続税の申告が必要か不要か、税理士に相談するのが安心です。

銀行や郵便局の預貯金は、金融機関が本人の死亡を知った時点で凍結され、払い出しができなくなります。口座の凍結を解除するには、遺産分割を済ませて預貯金の取得者や取得割合を確定させる必要があります。取引の内容や相続人の状況、遺産分割の予定など、金融機関と認識を共有しておくと相続手続きをスムーズに進められます。

相続が始まれば不動産は相続人全員の共有財産となります。相続登記で特定の個人の名義にする手続きを取らず、不動産を共有状態のままにしておくと、売却したり修繕や建て替えをしようとしても、個人の判断だけではできず、相続人全員の承諾が必要になります。もし相続人の一人が亡くなると、その亡くなった方の相続人の承諾も必要になります。

不動産の遺産相続は預貯金や現金化している相続財産の相続よりも注意が必要です。不動産は分割しにくく、評価額の算出も手法次第で変わることがあるからです。現物分割、換価分割、代償分割、共有という選択肢がありますが、相続が始まった時点で、相続人と相続財産である不動産の状況をしっかり考慮して分割方法を決めます。

相続人の中に未成年者がいる時や、身体障害者や精神障害者の相続人が遺産分割協議に参加できない時に、特別代理人の選任が必要です。家庭裁判所へ特別代理人の申請を行い選任されると、他の相続人と遺産分割協議をおこない、遺産分割協議がまとまれば、遺産分割協議書に署名捺印をおこないます。

金融機関の相続手続きは、被相続人の取引していた銀行に足を運んで手続きするのが原則です。遠方の場合や仕事が忙しくて取引店まで行くことが出来ない方は、金融機関の相続手続きを郵送で行うことができます。必要書類を揃えて郵送しましょう。必要書類は金融機関の相続手続きを滞りなく行う大きなポイントです。

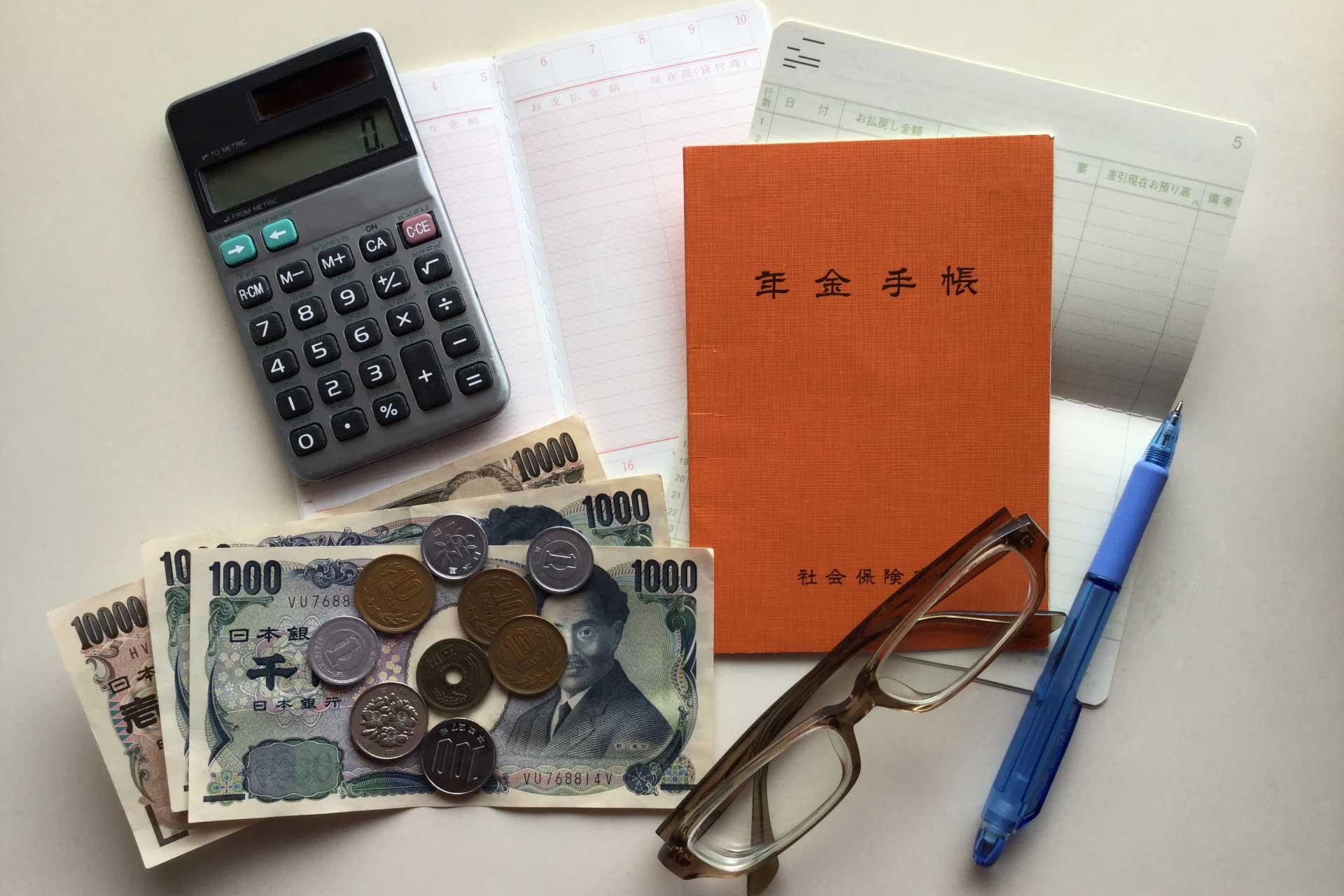

国民年金に加入していて第1号被保険者として年金保険料を36ヶ月以上納付していた方が、老齢基礎年金・障害基礎年金を一度も受け取らないまま死亡してしまったときに、その方と生計を一にしていた遺族に一時金が支給される制度である国民年金死亡一時金は、所得税も相続税もかかりません。

相続税で財産の半分が持っていかれるという話を聞いたことがあるかも知れません。この話があてはまるのは限られたごく一部の超資産家だけで、多くの方は異なります。相続税の税率は財産の額が増えれば増えるほど増加していくため、財産の総額が高額なほど税率が高くなっています。